ภาวะเงินเฟ้อ

ลิงก์ข้ามภาษาในบทความนี้ มีไว้ให้ผู้อ่านและผู้ร่วมแก้ไขบทความศึกษาเพิ่มเติมโดยสะดวก เนื่องจากวิกิพีเดียภาษาไทยยังไม่มีบทความดังกล่าว กระนั้น ควรรีบสร้างเป็นบทความโดยเร็วที่สุด |

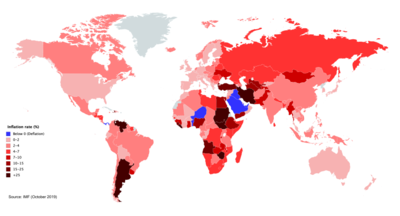

ภาวะเงินเฟ้อ (อังกฤษ: inflation) หมายถึง การที่ระดับราคาสินค้าหรือบริการในระยะเวลาหนึ่งสูงขึ้นเรื่อย ๆ อย่างต่อเนื่อง[1]

เมื่อราคาสินค้าสูงขึ้น เงินตราหนึ่งหน่วยจึงสามารถซื้อสินค้าและบริการได้น้อยลง ดังนั้นจึงอาจมองได้ว่าภาวะเงินเฟ้อเป็นการสะท้อนถึงอำนาจการซื้อที่ลดลงต่อหนึ่งหน่วยเงินตรา หรือปริมาณการสูญเสียมูลค่าที่แท้จริงของตัวกลางที่ใช้ในการแลกเปลี่ยนสินค้าในเศรษฐกิจ[2][3] วิธีวัดค่าความเฟ้อของราคาสินค้าทำโดยการหาอัตราเงินเฟ้อ ซึ่งจะคำนวณจากการเปลี่ยนแปลงประจำปีของดรรชนีราคาโดยมีหน่วยเป็นอัตราร้อยละ[4] เงินเฟ้อเป็นภาวะตรงข้ามกับภาวะเงินฝืด

ภาวะเงินเฟ้อมีผลต่อเศรษฐกิจทั้งบวกและลบ ผลเสียที่เกี่ยวข้องกับภาวะเงินเฟ้อรวมถึงการเพิ่มของต้นทุนค่าเสียโอกาสในการไม่ใช้เงินและการทำให้ผู้บริโภคกักตุนสินค้าเนื่องจากประเมินว่าราคาจะเพิ่มขึ้นในอนาคต (หากอัตราเงินเฟ้อเพิ่มอย่างรวดเร็ว)

ผลเชิงบวกของอัตราเงินเฟ้อมีดังนี้:

- โดยหลักการภาวะเงินเฟ้อช่วยสร้างแรงจูงใจให้ทุกคนใช้จ่ายและลงทุนเนื่องจากภาวะเงินเฟ้อทำให้เงินที่เก็บไว้มีมูลค่าน้อยลงเรื่อย ๆ การเพิ่มการใช้จ่ายและลงทุนถือเป็นประโยชน์ต่อระบบเศรษฐกิจแต่ในขณะเดียวกันการกระตุ้นในลักษณะนี้อาจส่งผลให้ทรัพยากรไม่ถูกนำไปใช้ให้เกิดประโยชน์สูงสุด

- ภาวะเงินเฟ้อช่วยลดภาระหนี้ที่แท้จริงของทั้งภาครัฐและเอกชน ตัวอย่างเช่นการทำสัญญาเงินกู้ซึ่งมีอัตราเบี้ยคงที่ ภาวะเงินเฟ้อทำให้ค่าแรงเพิ่มขึ้นในขณะที่รายจ่ายต่อเดือนเพื่อใช้หนี้ยังคงเดิม ดังนั้นลูกหนี้จึงมีเงินเหลือต่อเดือนมากขึ้นว่าเดิม

- ภาวะเงินเฟ้อช่วยรักษาอัตราดอกเบี้ยของธนาคารกลางให้มากกว่าศูนย์ ดังนั้นธนาคารกลางจึงสามารถลดอัตราดอกเบี้ยเวลาจำเป็นเพื่อที่จะกระตุ้นเศรษฐกิจ[5]

- อัตราเงินเฟ้อช่วยลดอัตราการว่างงานในกรณีที่การว่างงานมีสาเหตุมาจากความหนืดของอัตราค่าจ้าง ยกตัวอย่างเช่น หลายครั้งในช่วงภาวะเศรษฐกิจถดถอยอุปสงค์การจ้างแรงงานจะลดลงแต่ค่าจ้างที่เป็นตัวเงินยังเท่าเดิม เหตุการณ์นี้ทำให้อุปสงค์และอุปทานไม่สามารถเข้าถึงจุดสมดุลได้ (เนื่องผู้จ้างไม่ต้องการแรงงานแต่จำนวนของผู้ต้องการงานมีเท่าเดิมเพราะเงินเดือนเท่าเดิม) ผลจึงทำให้เกิดการว่างงาน การลดมูลค่าที่แท้จริงของค่าจ้างซึ่งเกิดจากภาวะเงินเฟ้อทำให้ผู้จ้างสามารถจ้างคนงานเพิ่มได้ดังนั้นจึงถือเป็นการลดอัตราการว่างงาน

นักเศรษฐศาสตร์โดยทั่วไปเชื่อว่าภาวะเงินเฟ้อที่มีอัตราสูงและภาวะเงินเฟ้อยิ่งยวดเกิดจากการขยายตัวของปริมาณเงินที่มากเกินไป[6] อย่างไรก็ดีการเพิ่มขึ้นของปริมาณเงินไม่จำเป็นต้องทำให้เกิดภาวะเงินเฟ้อเสมอไป เช่น ในกรณีกับดักสภาพคล่องที่การอัดฉีดเงินเข้าสู่ระบบโดยธนาคารกลางไม่ทำให้เกิดการลดอัตราดอกเบี้ยของธนาคารพาณิชย์เนื่องจากมีความกังวลว่าจะเกิดเหตุการณ์ไม่พึงประสงค์เช่น ภาวะเงินฝืด อุปสงค์มวลรวมที่ไม่เพียงพอหรือสงคราม คนจึงเก็บเงินไม่ใช้จ่ายหรือกู้เพื่อลงทุน[7][8] มุมมองว่าปัจจัยใดทำให้เกิดภาวะเงินเฟ้อต่ำถึงปานกลางยังแตกต่างกันอยู่มาก ภาวะเงินเฟ้อต่ำจนถึงปานกลางอาจเกิดจากความผันผวนของอุปสงค์ที่แท้จริงในตัวสินค้าและบริการ หรืออาจเกิดจากการเปลี่ยนแปลงของปริมาณสินค้าเช่นการแคลนสินค้า[9] อย่างไรก็ตามฉันทามติของการเกิดภาวะเงินเฟ้อในระยะยาวเกิดจากการขยายตัวของปริมาณเงินที่เร็วกว่าอัตราการเจริญเติบโตทางเศรษฐกิจ[10][11]

ในปัจจุบันนักเศรษฐศาสตร์ส่วนใหญ่เห็นชอบกับการมีอัตราเงินเฟ้อในระดับต่ำและคงที่[12] อัตราเงินเฟ้อที่ต่ำ (แทนที่จะเป็นศูนย์หรือติดลบ) จะช่วยลดความรุนแรงของภาวะถดถอยทางเศรษฐกิจด้วยการช่วยให้ตลาดแรงงานสามารถปรับตัวได้เร็วขึ้น (จากการลดมูลค่าที่แท้จริงของค่าจ้าง) และลดความเสี่ยงของการเกิดกับดักสภาพคล่องซึ่งทำให้นโยบายการเงินไม่สามารถรักษาเสถียรภาพทางเศรษฐกิจได้[13] ธนาคารกลางมีหน้าที่รักษาอัตราเงินเฟ้อให้ต่ำและมีเสถียรภาพโดยผ่านนโยบายการเงิน ไม่ว่าจะด้วยการตั้งค่าของอัตราดอกเบี้ย การซื้อขายหลักทรัพย์ในตลาดเปิด หรือการตั้งค่าเงินสำรองขั้นต่ำที่ธนาคารพาณิชย์พึงมี[14]

ภาวะเงินเฟ้อในประวัติศาสตร์

[แก้]

ภาวะเงินเฟ้อถือเป็นลักษณะเด่นตลอดประวัติศาสตร์ที่มีการใช้เงินเป็นสื่อกลางในการแลกเปลี่ยน เหตุการณ์เงินเฟ้อที่เก่าแก่ที่สุดนับแต่มีการบันทึกมาเกิดขึ้นในสมัยกษัตริย์อเล็กซานเดอร์มหาราชเมื่อ 330 ปีก่อนคริสต์ศักราช[15] ตลอดประวัติศาสตร์เมื่อมีการนำเงินที่เป็นสิ่งของหรือสินค้า ( commodity money) มาใช้เกิดภาวะเงินเฟ้อและภาวะเงินฝืดสลับกันไปขึ้นอยู่กับสภาพเศรษฐกิจ

การเพิ่มขึ้นของปริมาณเงินที่หมุนเวียนในระบบเกิดขึ้นในสังคมทุกยุคทุกสมัย จะแตกต่างก็เพียงชนิดของเงินที่ใช้ (เช่นธนบัตร เปลือกหอย หรือ อัญมณี)[16][17] ยกตัวอย่างสมัยที่ยังมีการใช้เหรียญทองคำแทนเงิน รัฐบาลสามารถนำเหรียญทองมาเจือจางด้วยโลหะอื่น ๆ เช่น เงิน ทองแดง หรือ ตะกั่ว แล้วนำกลับไปใช้ในระบบที่มูลค่าหน้าเหรียญเท่าเดิม การเพิ่มเหรียญให้มากขึ้นโดยใช้ปริมาณทองคำเท่าเดิมถือเป็นการทำกำไรซึ่งในทางเศรษฐศาสตร์เรียกว่า การออกหนี้ (หรือเงิน) โดยไม่มีต้นทุน (หรือลดต้นทุน)[18] เมื่อปริมาณเหรียญในระบบเพิ่มขึ้นมูลค่าที่แท้จริงของเหรียญแต่ละเหรียญจึงลดลง ผู้บริโภคจึงต้องจ่ายเงินมากขึ้นเพื่อแลกเปลี่ยนสินค้าและการบริการในปริมาณเท่าเดิม[19]

ราชวงศ์ซ่งของจีนเป็นผู้ริเริ่มการตีพิมพ์เงินกระดาษหรือธนบัตรและถือเป็นเงินตราที่บังคับให้ประชาชนใช้โดยที่รัฐบาลไม่ต้องถือทุนสำรองครั้งแรกของโลก[20] ในช่วงราชวงศ์หยวนของมองโกลรัฐบาลใช้เงินอย่างมากมายไปกับการศึกสงคราม จึงจัดให้มีการพิมพ์ธนบัตรอย่างมากมายและทำให้เกิดภาวะเงินเฟ้อ[21] ปัญหาเงินเฟ้อทวีความรุนแรงขึ้นเรื่อย ๆ จนในที่สุดผู้คนหยุดใช้ธนบัตรเนื่องจากเห็นว่าเป็นเพียง "กระดาษไร้ค่า"[22] รัฐบาลในสมัยราชวงศ์หมิงตอนต้นเกรงกลัวต่อสิ่งที่เกิดขึ้นกับราชวงศ์หยวน จึงอนุญาตให้ใช้เงินที่ทำจากเหรียญทองแดงเท่านั้นและไม่มีการออกเงินกระดาษจนกระทั่งปีค.ศ. 1375[22]

หลักฐานทางประวัติศาสตร์แสดงให้เห็นว่าการนำทองหรือแร่เงินเข้าสู่ระบบมากขึ้นเรื่อย ๆ สามารถทำให้เกิดภาวะเงินเฟ้อได้เช่นเดียวกัน ตั้งแต่ช่วงครึ่งหลังของศตวรรษที่ 15 จนถึงครึ่งแรกของศควรรษที่ 17 ประเทศยุโรปตะวันตกได้เผชิญกับวงจรเงินเฟ้อครั้งสำคัญซึ่งเรียกว่า การปฏิวัติทางราคา[23][24] โดยที่สินค้ามีราคาเฉลี่ยเพิ่มขึ้นประมาณหกเท่าภายในเวลา 150 ปี สาเหตุหลักมาจากการหลั่งไหลของแร่เงินและทองจากโลกใหม่เข้าสู่สเปนในสมัยราชวงศ์ฮับส์บูร์กอย่างรวดเร็ว[25] แร่เงินได้กระจายเข้าสู่ยุโรปซึ่งขาดแคลนตัวกลางในการแลกเปลี่ยนสินค้าส่งผลให้เกิดภาวะเงินเฟ้ออย่างกว้างขวาง[26][27] ในขณะที่การเพิ่มขึ้นของประชากรในยุโรปหลังการระบาดครั้งใหญของโรคกาฬโรคถือเป็นส่วนเสริมให้มีการขยับขึ้นของราคาสินค้าเช่นเดียวกัน

ในช่วงศตวรรษที่ 19 นักเศรษฐศาสตร์ชี้ให้เห็นว่าการขึ้นลงของราคาสินค้ามีสาเหตุมาจาก 3 ปัจจัยได้แก่ (1) การเปลี่ยนแปลงมูลค่าพื้นฐานหรือค่าใช้จ่ายในการผลิตสินค้า (2) การเปลี่ยนแปลงราคาของสินค้าโภคภัณฑ์ซึ่งก็คือแร่โลหะที่เกี่ยวข้องกับสกุลเงินนั้น ๆ เช่น ทองคำ หรือ เงิน และ (3) "การลดค่าของสกุลเงิน" ซึ่งขึ้นอยู่กับอัตราส่วนของปริมาณเงินตรากับปริมาณของโลหะสำรองที่เงินตรานั้น ๆ สามารถนำไปแลกได้ หลังจากมีการใช้บัตรธนาคาร (ซึ่งออกโดยธนาคารพาณิชย์) อย่างแพร่หลายในช่วงสงครามกลางเมืองอเมริกา คำว่า "ภาวะเงินเฟ้อ" จึงเริ่มมีความหมายตรงกับการลดค่าของสกุลเงิน เนื่องจากการเพิ่มขึ้นของบัตรธนาคารได้แซงปริมาณของโลหะที่บัตรธนาคารนั้น ๆ สามารถทำไปแลกได้ ในสมัยนั้น "ภาวะเงินเฟ้อ" จึงหมายถึงการลดค่าของสกุลเงินแทนที่จะหมายถึงการเพิ่มขึ้นของราคาสินค้า[28]

นักเศรษฐศาสตร์แบบคลาสสิคเช่น เดวิด ฮูม และ เดวิด ริคาร์โด ชี้ให้สังคมเห็นถึงความสัมพันธ์ระหว่างปริมาณที่มากเกินไปของบัตรธนาคารและการลดค่าของตัวบัตร และภายหลังได้ทำการตรวจสอบและอภิปรายผลกระทบของการลดค่าของสกุลเงินที่มีต่อการเพิ่มขึ้นของราคาสินค้า[29]

ในช่วงศตวรรษที่ 18 หลายประเทศนำระบบเงินกระดาษที่รัฐบาลไม่ต้องถือทุนสำรองมาใช้ จึงทำให้เกิดสกุลเงินต่าง ๆ ขึ้นมากมาย นับตั้งแต่สมัยนั้นการเพิ่มขึ้นของการใช้เงินกระดาษส่งผลให้เกิดภาวะเงินเฟ้อยิ่งยวดหลายครั้งในหลายประเทศ และในแต่ละครั้งมีความรุนแรงมากกว่าในสมัยที่ยังใช้เงินที่ทำจากแร่โลหะ ภาวะเงินเฟ้อยิ่งยวดในสาธารณรัฐไวมาร์ของเยอรมนีเป็นถือเป็นตัวอย่างที่น่าสนใจ

คำจำกัดความที่เกี่ยวข้อง

[แก้]ในอดีตคำว่า "ภาวะเงินเฟ้อ" มักถูกใช้เพื่ออ้างถึงการเพิ่มขึ้นของปริมาณเงินที่ไหลเวียนในระบบ[30] แต่ในปัจจุบันนักเศรษฐศาสตร์ส่วนใหญ่ใช้คำว่า "ภาวะเงินเฟ้อ" เพื่อกล่าวถึงการเพิ่มขึ้นของระดับราคาสินค้า โดยใช้คำว่าความเฟ้อของตัวเงิน (monetary inflation) เพื่อเจาะจงเวลาต้องการสื่อถึงการเพิ่มขึ้นของปริมาณเงิน และใช้ความเฟ้อของราคา (price inflation) เพื่อบอกถึงการเพิ่มของราคาสินค้า[31]

ตามหลักการ "ภาวะเงินเฟ้อ" หมายถึงการเพิ่มขึ้นของราคาสินค้าทั่ว ๆ ไป หากราคาสินค้าเพิ่มขึ้นเฉพาะสินค้าชนิดใดชนิดหนึ่งตัวอย่างเช่น ถ้ามะเขือเทศแพงขึ้นในขณะที่แตงกวาถูกลงนั่นไม่ถือว่าเกิดจากภาวะเงินเฟ้อ ภาวะเงินเฟ้อสามารถเห็นได้ง่ายหากสกุลเงินถูกผูกไว้กับทองคำ หากมีการค้นพบทองคำมาก ๆ ปริมาณทองคำจะสามารถแลกสินค้าได้น้อยลง ดังนั้นผู้ซื้อต้องนำทองคำหรือสกุลเงินซึ่งถูกผูกไว้กับทองคำนั้น ๆ ในปริมาณมากกว่าเดิมไปแลกสินค้า[32]

คำศัพท์อื่น ๆ ที่เกี่ยวข้องกับอัตราเงินเฟ้อรวมถึง ภาวะเงินฝืด (การลดลงของราคาสินค้า), ภาวะเงินเฟ้อลด (การลดลงของอัตราเงินเฟ้อ), ภาวะเงินเฟ้อยิ่งยวด (ภาวะเงินเฟ้อที่สูงขึ้นเรื่อย ๆ อย่างไม่สามารถควบคุมได้), ภาวะชะงักงันที่มีเงินเฟ้อ (เหตุการณ์ที่มีภาวะอัตราเงินเฟ้อร่วมกับการชะลอการเติบโตทางเศรษฐกิจและการว่างงานสูง), การเพิ่มอัตราการหมุนเวียนเงินในประเทศ (ความพยายามที่จะยกระดับของราคาสินค้าเพื่อที่จะรับมือภาวะเงินฝืด) และ เงินเฟ้อในราคาสินทรัพย์ (การเพิ่มขึ้นของสินทรัพย์ทางการเงินที่ไม่สอดคล้องกับการเพิ่มขึ้นของราคาของสินค้าและบริการ)

การวัดอัตราเงินเฟ้อ

[แก้]อัตราเงินเฟ้อสามารถคำนวณได้จากดรรชนีราคาผู้บริโภค ซึ่งเกิดจากการนำราคาสินค้าและการบริการที่ครอบครัวหรือผู้บริโภคซื้อหาเป็นประจำมาคำนวณ และ ดัชนีราคาผลิตภัณฑ์มวลรวมในประเทศ ซึ่งนำเอาราคาสินค้าและบริการทั้งหมดที่ผลิตในประเทศมาคำนวณ

ในประเทศไทยสำนักดัชนีเศรษฐกิจการค้า กระทรวงพาณิชย์มีหน้าที่รับผิดชอบในการคำนวณและประกาศตัวเลขเงินเฟ้ออย่างเป็นทางการ

สาระสำคัญในการประเมินอัตราเงินเฟ้อ

[แก้]การวัดอัตราเงินเฟ้อในระบบเศรษฐกิจนั้นจำต้องใช้การวัดอย่างเป็นรูปธรรมโดยจะดูจากการเปลี่ยนแปลงของราคาของสินค้าและบริการทั่ว ๆ ไป และจำต้องแยกจากการเปลี่ยนแปลงของราคาซึ่งเกิดจากการเปลี่ยนแปลงทางด้านปริมาณ คุณภาพ หรือ ประสิทธิภาพของสินค้า ตัวอย่างเช่น ถ้าราคาของข้าวโพดกระป๋องขนาด 10 ออนซ์ เปลี่ยนจากราคา 30 บาทเป็น 35 บาทในห้วงเวลาหนึ่งปีโดยไม่มีการเปลี่ยนแปลงในคุณภาพและปริมาณ ความแตกต่างของราคาที่เกิดขึ้นในช่วงเวลานี้ถือเป็นตัวแทนของอัตราเงินเฟ้อ อย่างไรก็ดีการเปลี่ยนแปลงของราคาสินค้าเพียงชนิดเดียวไม่สามารถเป็นตัวแทนของของอัตราเงินเฟ้อทั่วไปของระบบเศรษฐกิจทั้งระบบได้ การวัดอัตราเงินเฟ้อโดยรวมจะต้องดูจากการเปลี่ยนแปลงราคาของ "ตะกร้า" สินค้าและบริการในปริมาณมาก ๆ นี่คือวัตถุประสงค์ของการหาค่าดรรชนีราคาซึ่งก็คือ ราคารวมของสินค้าและการบริการทั้งหมดใน "ตะกร้า" โดยราคารวมหมายถึง ผลรวมของราคาถ่วงน้ำหนักของสินค้าทั้งหมดที่อยู่ใน "ตะกร้า" และราคาถ่วงน้ำหนักจะสามารถหาได้จากราคาต่อหน่วยของสินค้าคูณด้วยจำนวนสินค้าชนิดนั้น ๆ ในตะกร้าของผู้บริโภค การหาราคาถ่วงน้ำหนักเป็นวิธีที่จำเป็นในการวัดผลกระทบของการเปลี่ยนแปลงราคาสินค้าต่อหน่วยที่มีต่อผลอัตราเงินเฟ้อโดยรวมของระบบเศรษฐกิจ ยกตัวอย่างเช่นดรรชนีราคาผู้บริโภคจะคำนวณจากข้อมูลที่เก็บรวบรวมโดยการสำรวจตามบ้านเพื่อหาว่าผู้บริโภคทั่วไปใช้เงินซื้อสินค้าแต่ละชนิดเป็นสัดส่วนเท่าไร และทำการถ่วงน้ำหนักราคาสินค้าเหล่านั้นตามปริมาณของสินค้าที่ถูกซื้อ และเพื่อที่ทำให้เห็นการเปลี่ยนแปลงของราคาสินค้าในช่วงเวลาหนึ่ง ๆ ให้ดีขึ้น การทำดัชนีมักจะเลือกราคาใน "ปีฐาน" และกำหนดค่าให้เท่ากับ 100 โดยดัชนีราคาในปีถัดมาจะแสดงให้เห็นความสัมพันธ์กับราคาในปีฐาน[14] ดังนั้นการเปรียบเทียบอัตราเงินเฟ้อในหลาย ๆ ช่วงเวลาจึงควรคำนึงถึงราคาในปีฐานซึ่งอาจไม่เท่ากันด้วย

สาเหตุ

[แก้]ปัจจุบันเป็นที่ยอมรับอย่างกว้างขวางแล้วว่าทฤษฎีปริมาณเงินเป็นทฤษฎีที่สามารถใช้อธิบายและคาดการณ์รูปแบบของเงินเฟ้อในระยะยาวได้ดีสุด ดังนั้นข้อตกลงในหมู่นักเศรษฐศาสตร์เกี่ยวกับเงินเฟ้อก็คือ อัตราเงินเฟ้อในระยะยาวจะขึ้นอยู่กับอัตราการขยายตัวของปริมาณเงิน อย่างไรก็ตามสาเหตุของการเกิดภาวะเงินเฟ้อในระยะสั้นและกลางอาจมาจากแรงกดดันอุปสงค์ (ความต้องการสินค้าและบริการที่เพิ่มขึ้น) และอุปทาน (ต้นทุนในการผลิตสินค้าสูงขึ้น) ในระบบเศรษฐกิจ การเปลี่ยนแปลงของค่าจ้าง ราคาสินค้า และ อัตราดอกเบี้ย[33] คำถามสำคัญจึงอยู่ที่ว่าเงินเฟ้อที่เกิดขึ้นในระยะสั้นและกลางจะมีผลกระทบมากหรือน้อยต่อระบบเศรษฐกิจโดยรวมหรือไม่อย่างไร นี่คือหัวข้อหลักของการโต้เถียงระหว่างนักเศรษฐศาสตร์ทฤษฎีสำนักการเงินนิยมและนักเศรษฐศาสตร์สำนักเคนส์ ในมุมมองของนักเศรษฐศาสตร์ทฤษฎีสำนักการเงินนิยม ราคาและค่าจ้างมักปรับตัวไปพร้อม ๆ กันพอที่จะทำให้ไม่เกิดผลกระทบกับระบบเศรษฐกิจระยะยาว ในมุมมองนักเศรษฐศาสตร์สำนักเคนส์ ราคาสินค้าและค่าจ้างปรับมักปรับตัวไปไม่พร้อมกันทำให้ความเกิดความแตกต่างที่ทำให้เกิดผลกระทบกับระบบเศรษฐกิจในระยะยาว

มุมมองของนักเศรษฐศาสตร์ทฤษฎีสำนักการเงินนิยม

[แก้]นักเศรษฐศาสตร์ทฤษฎีสำนักการเงินนิยมใช้ทฤษฎีปริมาณเงินเพื่ออธิบายว่า ภาวะเงินเฟ้อจะมีความสัมพันธ์โดยตรงกับปริมาณเงินในระบบเศรษฐกิจ กล่าวคือ ถ้ามีการพิมพ์ธนบัตรหรือผลิตเหรียญเพิ่มขึ้นในระบบเศรษฐกิจ จะทำให้มูลค่าของเงินลดลง เนื่องจากมีปริมาณของเงินในมือของผู้บริโภคและผู้ผลิตเพิ่มขึ้น อำนาจการซื้อที่เพิ่มขึ้นจากการมีเงินเพิ่มขึ้น ผลักดันให้มีการแย่งชิงสินค้าและบริการซึ่งหากเศรษฐกิจเติบโตไม่ทันกับการขยายตัวของปริมาณเงิน ก็จะทำให้ราคาสินค้าเพิ่มสูงขึ้น หรือเกิดภาวะเงินเฟ้อตามมา[34] ด้วยเหตุผลนี้นักเศรษฐศาสตร์ทฤษฎีสำนักการเงินนิยมจึงพิจารณาว่าการแก้ไขปัญหาราคาสินค้าขึ้นของรัฐบาลไม่ว่าจะโดยการออกนโยบายการคลัง โดยลดภาษีหรือเพิ่มการใช้จ่ายของรัฐถือเป็นวิธีที่ไม่มีประสิทธิภาพและไม่สามารถควบคุมอัตราเงินเฟ้อได้จริง[35]

นักเศรษฐศาสตร์ทฤษฎีสำนักการเงินนิยมมักกล่าวว่าการศึกษาเชิงประจักษ์ของประวัติศาสตร์เกี่ยวกับการเงินได้แสดงให้เห็นแล้วว่าอัตราเงินเฟ้อเป็นปรากฏการณ์ที่เกี่ยวข้องกับปริมาณของเงินในระบบเศรษฐกิจเพียงอย่างเดียว[36] ดูสมการทฤษฎีปริมาณเงิน MV = PQ M แทนปริมาณเงิน V แทนการหมุนเวียนของเงินเป็นครั้ง P แทนราคาสินค้า Q แทนปริมาณสินค้า %ΔM+%ΔV = %ΔP+%ΔQ %ΔM แทนอัตราการเปลี่ยนแปลงของปริมาณเงิน %ΔV แทนอัตราการหมุนเวียนของเงิน %ΔP แทนอัตราการเปลี่ยนแปลงของราคาสินค้า หรืออัตราเงินเฟ้อ %ΔQ แทนอัตราการเปลี่ยนแปลงของปริมาณสินค้า หรือ GDP ตัวอย่างเช่น นาย A ไปซื้อของ 1 ชิ้นก็จะเป็นรายได้ของพ่อค้าซึ่งพ่อค้าก็จะเอาธนบัตร 100 บาทของนาย A ไปซื้อของต่อ ตามตัวอย่างนี้ปริมาณเงินทั้งระบบมีเพียงธนบัตร 100 บาทใบเดียว (M = 100) แต่ใช้ 2 ครั้ง (V = 2) จะเท่ากับซื้อของได้ 2 ชิ้น (Q = 2) ชิ้นละ 100 บาท (P = 100) เนื่องจาก V หรือ การหมุนเวียนของเงินของทั้งระบบเป็นสิ่งที่นักเศรษฐศาสตร์ทฤษฎีสำนักการเงินนิยมเชื่อว่ารัฐบาลควบคุมไม่ได้และไม่ค่อยเปลี่ยนแปลงในระยะยาว ดังนั้น %ΔV จึงใกล้เคียงหรือเท่ากับ 0 หากรัฐบาลผลิตเงินตราเข้าสู่ระบบมากเกินกว่าอัตราการเปลี่ยนแปลงของปริมาณสินค้า (%ΔM มากกว่า %ΔQ) ก็จะเป็นแรงกดดันให้ราคาสินค้าเพิ่ม (%ΔP จะเป็นบวก) หรือทำให้เกิดเงินเฟ้อ ในทางกลับกันหากรัฐบาลนำเงินตราเข้าระบบน้อยเกินไป (%ΔM น้อยกว่า %ΔQ) เมื่อเทียบกับการขยายตัวทางเศรษฐกิจ ก็อาจส่งผลให้เกิดเงินฝืด (%ΔP เป็นลบ) [37]

มุมมองของนักเศรษฐศาสตร์สำนักเคนส์

[แก้]ทฤษฎีเศรษฐศาสตร์ของเคนส์กล่าวว่าการเปลี่ยนแปลงปริมาณของเงินในระบบเศรษฐกิจจะไม่ส่งผลโดยตรงต่อราคาสินค้า ราคาสินค้าที่เพิ่มขึ้นเป็นผลจากแรงกดดันในทางเศรษฐกิจ สาเหตุหรือแรงกดดันที่นำไปสู่การเกิดเงินเฟ้อแบ่งได้เป็น 3 สาเหตุหลัก ๆ ซึ่งโรเบิร์ต เจ กอร์ดอน เรียกว่า "Triangle Model" ได้แก่

- เงินเฟ้อแบบบิลท์อิน (Built-in inflation) ซึ่งเกิดจากการปรับตัวที่เป็นผลมาจากการคาดการณ์ เช่นพนักงานในบริษัทเรียกร้องให้ขึ้นเงินเดือน (ในอัตราที่สูงกว่าเงินเฟ้อ) บริษัทจึงปล่อยให้ต้นทุนที่สูงขึ้นเป็นภาระของลูกค้า แล้วราคาสินค้าและค่าแรงก็ผลัดกันเป็นต้นเหตุและผลเกลียวแล้วเกลียวเล่า Price/Wage Spiral จนกลายเป็นวงจรอุบาทว์ (vicious circle) ทำให้ราคาสินค้าลอยขึ้นไปค้างเติ่งบนยอดดอย (hangover inflation) [38]

- ต้นทุนในการผลิตสินค้าสูงขึ้น (Cost-push inflation) ทำให้ผู้ผลิตต้องปรับราคาสินค้าขึ้น สาเหตุที่ทำให้ต้นทุนการผลิตสูงขึ้น เช่น การเพิ่มขึ้นของค่าจ้างแรงงาน การเกิดวิกฤตการณ์ทางธรรมชาติ การเพิ่มกำไรของผู้ประกอบการ การเปลี่ยนแปลงของราคาสินค้านำเข้า ซึ่งอาจเพิ่มไปตามภาวะ ตลาดโลก หรือผลของอัตราแลกเปลี่ยน[39]

- ความต้องการสินค้าและบริการที่เพิ่มขึ้นมากกว่าที่มีอยู่ในขณะนั้น ๆ จึงดึงให้ราคาสินค้าเพิ่มสูงขึ้น (Demand-pull inflation) หรือ มีแรงดึงทางด้านอุปสงค์ การเพิ่มขึ้นของความต้องการสินค้าและบริการอาจมาจากหลายสาเหตุ เช่น การเปลี่ยนแปลงของปริมาณเงิน การดำเนินนโยบายการคลังของภาครัฐบาล การเพิ่มขึ้นของอุปสงค์ในต่างประเทศ และการเปลี่ยนแปลงพฤติกรรมการบริโภคของประชาชน[39]

การควบคุมภาวะเงินเฟ้อ

[แก้]นโยบายการเงิน

[แก้]รัฐบาลและธนาคารกลางส่วนใหญ่ใช้นโยบายการเงินเพื่อควบคุมอัตราเงินเฟ้อ ตัวอย่างเช่น ธนาคารกลางสหรัฐสามารถเพิ่มอัตราดอกเบี้ย ชะลอหรือหยุดการผลิตเงิน เพื่อให้เกิดการลดปริมาณของเงินในระบบ ธนาคารกลางบางแห่งมีเป้าหมายควบคุมเงินเฟ้อแบบสมมาตร (symmetrical inflation target) กล่าวคือควบคุมไม่ให้อัตราเงินเฟ้อต่ำหรือสูงเกินไป ในขณะที่ธนาคารกลางบางแห่งจะเพียงควบคุมอัตราเงินเฟ้อเมื่ออัตราเงินเฟ้อเพิ่มขึ้นสูงกว่าเป้าหมายที่กำหนดไว้

ธนาคารกลางส่วนใหญ่จะได้รับมอบหมายให้รักษาอัตราดอกเบี้ยเงินกู้ระหว่างธนาคารภายในประเทศในระดับที่ต่ำ ซึ่งโดยปกติจะมีเป้าหมายคงอัตราดอกเบี้ยนี้ไว้ที่ประมาณ 2% ถึง 3% ซึ่งจะอยู่ในช่วงเป้าหมายประจำปีของอัตราเงินเฟ้อซึ่งมีค่าประมาณ 2% ถึง 6% ธนาคารกลางมักกำหนดเป้าหมายอัตราเงินให้เฟ้อต่ำ แต่ไม่เป็นลบเพราะผู้บริหารธนาคารกลางส่วนใหญ่เชื่อว่าภาวะเงินฝืดนั้นเป็นอันตรายต่อเศรษฐกิจ

การปรับอัตราดอกเบี้ยให้สูงขึ้นสามารถทำให้ปริมาณของเงินในระบบลดลงได้ เนื่องจากอัตราดอกเบี้ยที่สูงขึ้นทำให้คนขอสินเชื่อน้อยลง โดยปกติเงินใหม่ที่จะถูกสร้างขึ้นจะถูกนำไปใช้ในรูปแบบของสินเชื่อหรือการปล่อยเงินกู้จากธนาคาร หรือพูดอีกนัยหนึ่งก็คือหากธนาคารต้องการจะปล่อยเงินกู้ ธนาคารจำต้องสร้างเงินใหม่เพื่อนำไปใช้ปล่อยสินเชื่อ ดังนั้นเมื่อไหร่ก็ตามที่มีการปล่อยกู้เงิน เงินในระบบจึงมีปริมาณมากขึ้น และหากลูกหนี้จ่ายคืนเงินกู้ ธนาคารก็สามารถที่จะทำลายเงินนั้นทำให้ปริมาณเงินในระบบลดลง ยกตัวอย่างเช่นในต้นปี 1980 เมื่ออัตราดอกเบี้ยของธนาคารกลางสหรัฐเพิ่มขึ้นเกินกว่าร้อยละ 15 ปริมาณเงินของธนาคารกลางสหรัฐมีค่าลดลงถึงร้อยละ 8.1 จาก 8.6 ล้านล้าน เหลือเพียง 7.9 ล้านล้านดอลลาร์สหรัฐ

นักเศรษฐศาสตร์ทฤษฎีสำนักการเงินนิยมจะเน้นอัตราการเติบโตอย่างต่อเนื่องของเงินและการใช้นโยบายการเงินเพื่อควบคุมเงินเฟ้อโดยการเพิ่มอัตราดอกเบี้ยและชะลอการเพิ่มขึ้นของปริมาณเงิน ในขณะที่นักเศรษฐศาสตร์สำนักเคนส์จะเน้นการลดอุปสงค์รวมในช่วงที่มีการขยายตัวทางเศรษฐกิจ และการสร้างอุปสงค์ขึ้นในช่วงที่เศรษฐกิจถดถอย เพื่อให้อัตราเงินเฟ้อมีเสถียรภาพ การควบคุมของอุปสงค์รวมในมุมมองของนักเศรษฐศาสตร์สำนักเคนส์สามารถทำได้โดยใช้นโยบายการเงินและนโยบายการคลัง (เช่นการเก็บภาษีเพิ่มหรือลดการใช้จ่ายของภาครัฐเพื่อลดอุปสงค์รวม)

การตรึงอัตราแลกเปลี่ยน

[แก้]ระบบการตรึงอัตราแลกเปลี่ยนของสกุลเงิน หมายถึงการผูกมูลค่าของสกุลเงินนั้น ๆ ให้เท่ากับมูลค่าของสกุลเงินของประเทศใดประเทศหนึ่ง (ที่มีความแข็งแกร่งเช่น เงินดอลล่าร์สหรัฐ) หรือสกุลเงินของหลาย ๆ ประเทศ การตรึงอัตราแลกเปลี่ยนสามารถนำมาใช้เพื่อควบคุมอัตราเงินเฟ้อได้ แต่เนื่องจากมูลค่าของสกุลเงินที่นำมาอ้างอิงมีการเพิ่มและลดลงตลอดเวลา ดังนั้นมูลค่าของเงินในประเทศที่อยู่ภายใต้ระบบการตรึงอัตราแลกเปลี่ยนจึงเปลี่ยนแปลงขึ้นลงตามมูลค่าของสกุลเงินที่นำมาอ้างอิง ซึ่งหมายความว่าอัตราเงินเฟ้อของประเทศนั้น ๆ จะถูกกำหนดโดยอัตราเงินเฟ้อของประเทศที่เป็นเจ้าของสกุลเงินที่นำมาอ้างอิง ดังนั้นการตรึงอัตราแลกเปลี่ยนจึงทำให้รัฐบาลไม่สามารถใช้นโยบายการเงินของตัวเองในการที่จะบรรลุเสถียรภาพทางเศรษฐกิจมหภาคได้

ภายใต้ข้อตกลงเบรตตันวูดส์ ประเทศหลาย ๆ ประเทศทั่วโลกได้ทำการตรึงอัตราแลกเปลี่ยนไว้กับดอลลาร์สหรัฐฯ ซึ่งมีประโยชน์ในการจำกัดการเพิ่มขึ้นของอัตราเงินเฟ้อ แต่ข้อเสียคือทำให้ประเทศเหล่านั้นตกเป็นเป้าของการโจมตีค่าเงิน ดังนั้นภายหลังจากที่ข้อตกลงเบรตตันวูดส์มีอันเป็นที่สิ้นสุดลงในช่วงต้นปี ค.ศ. 1970 ประเทศต่าง ๆ จึงได้ทยอยหันไปใช้อัตราแลกเปลี่ยนแบบลอยตัว อย่างไรก็ดีในช่วงปลายศตวรรษที่ 20 มีหลายประเทศ (โดยเฉพาะอย่างยิ่งกลุ่มประเทศในทวีปอเมริกาใต้เช่น อาร์เจนตินา (ค.ศ. 1991 - 2002), โบลิเวีย, บราซิลและชิลี) ได้หวนกลับไปใช้การตรึงอัตราแลกเปลี่ยนเพื่อที่จะควบคุมอัตราเงินเฟ้อ

ระบบมาตรฐานทองคำ

[แก้]ระบบมาตรฐานทองคำเป็นระบบการเงินที่ประเทศต่างใช้เพื่อแลกเปลี่ยนสกุลเงิน โดยแต่ละประเทศจะต้องกำหนดความสัมพันธ์เชิงปริมาณระหว่างหน่วยเงินของประเทศของตัวเองกับทองคำ ในระบบนี้สกุลเงินของประเทศต่าง ๆ ไม่ถือว่ามีมูลค่าด้วยตัวของมันเอง แต่ผู้ค้ายอมรับตัวเงินเนื่องจากสามารถนำไปแลกเปลี่ยนเป็นทองคำได้ ตัวอย่างเช่น ธนบัตรดอลล่าร์สหรัฐในอดีตจะมีการประทับตรารับรองบนธนบัตรว่าสามารถนำไปแลกเป็นแร่เงินได้จากรัฐบาล

มาตรฐานทองคำได้ถูกเลิกใช้ไปบางส่วนภายหลังการนำข้อตกลงเบรตตันวูดส์มาใช้ ภายใต้ระบบนี้เงินสกุลใหญ่ทุกสกุลจะถูกตรึงให้มีอัตราคงที่กับเงินดอลลาร์ ในขณะที่เงินดอลลาร์จะถูกผูกติดอยู่กับทองคำในอัตรา 35 ดอลล่าร์สหรัฐต่อออนซ์ ระบบเบรตตันวูดส์มีอันเป็นที่สิ้นสุดลงในปี 1971 ทำให้ประเทศส่วนใหญ่เปลี่ยนไปใช้ระบบเงินกระดาษที่รัฐบาลไม่ต้องถือเงินทุนสำรอง ซึ่งหมายถึงการที่เงินตรามีค่าตามที่กฎหมายของแต่ละประเทศเป็นผู้กำหนด

ศาสตราจารย์ไวท์ (Lawrence H. White) และฮาเยค (F. A. Hayek) ซึ่งเป็นผู้เชี่ยวชาญทางด้านประวัติศาสตร์ของระบบเศรษฐกิจได้กล่าวไว้ว่า หากระบบเศรษฐกิจขึ้นอยู่กับมาตรฐานทองคำโอกาสที่ประเทศจะพบอัตราเงินเฟ้อสูงกว่าร้อยละ 2 ต่อปีนั้นมีอยู่น้อยมาก[40] อย่างไรก็ตามในอดีตที่ผ่านมา สหรัฐต้องพบกับอัตราเงินเฟ้อที่สูงกว่า 2% หลายครั้งและจุดที่สูงที่สุดของอัตราเงินเฟ้อเกิดขึ้นภายใต้มาตรฐานทองคำ เมื่อเทียบกับอัตราเงินเฟ้อภายหลังจากที่มาตรฐานทองคำได้ถูกยกเลิกไปแล้ว ภายใต้ระบบมาตรฐานทองคำ อัตราเงินเฟ้อ (หรือภาวะเงินฝืด) ในระยะยาวจะถูกกำหนดโดยอัตราการเติบโตของปริมาณของทองคำที่ถูกผลิตขึ้น[41] จึงมีผู้วิจารณ์ว่าระบบทองคำทำให้เกิดความผันผวนของอัตราเงินเฟ้อ และนโยบายการเงินจะถูกกำหนดจากผลผลิตการทำเหมืองแร่ทองคำเป็นหลัก[42][43]

การควบคุมค่าจ้างและราคาสินค้า

[แก้]การควบคุมค่าจ้างและราคาสินค้านั้นเป็นอีกหนึ่งวิธีที่มีการนำมาใช้เพื่อควบคุมอัตราเงินเฟ้อในอดีต การควบคุมค่าจ้างและราคาสินค้ามักจะทำให้เกิดผลดีในช่วงภาวะสงครามเมื่อนำมาใช้ร่วมกับการปันส่วนอาหารและเครื่องบริโภค อย่างไรก็ตามในบริบทอื่น ๆ ผลลัพธ์ของการควบคุมราคาสินค้ามีทั้งดีและร้าย ตัวอย่างความล้มเหลวของการควบคุมเงินเฟ้อด้วยวิธีนี้สามารถเห็นได้อย่างชัดเจนในกรณีการกำหนดค่าจ้างและการควบคุมราคาโดยประธานาธิบดีบดี ริชาร์ด นิกสัน ในปีค.ศ. 1972 ในขณะที่ตัวอย่างที่ประสบความสำเร็จจะเห็นได้จากข้อตกลงราคาสินค้าและค่าจ้างของออสเตรเลีย และข้อตกลงวาสเสนน่าของประเทศเนเธอร์แลนด์

โดยทั่วไปการควบคุมค่าจ้างและราคาสินค้าจะถูกมองว่าเป็นเพียงมาตรการชั่วคราวซึ่งสามารถนำมาใช้เฉพาะในกรณีพิเศษ และจะมีประสิทธิภาพก็ต่อเมื่อใช้ร่วมกับนโยบายที่ออกแบบมาเพื่อแก้ต้นเหตุของภาวะเงินเฟ้อ ยกตัวอย่างเช่น ประเทศเข้าสู่ภาวะสงครามก่อให้เกิดภาวะเงินเฟ้อ จึงใช้การควบคุมค่าจ้างและราคาสินค้าชั่วคราว ในขณะที่รัฐบาลควรออกนโยบายแก้ปัญหาต้นเหตุของภาวะเงินเฟ้อซึ่งก็คือการยุติหรือการมีชัยชนะจากสงคราม การควบคุมค่าจ้างและราคาสินค้าก่อให้เกิดความเสียหายแก่ระบบเศรษฐกิจอย่างมาก เนื่องจากเป็นการส่งสัญญาณที่บิดเบี้ยวไปยังตลาด การบังคับให้ขายสินค้าในราคาต่ำมักจะเป็นต้นเหตุของการจำกัดการกระจายและการขาดแคลนสินค้า และการทำให้นักลงทุนไม่อยากนำสินค้ามาขายในอนาคต ซึ่งจะส่งผลให้เกิดการขาดแคลนสินค้าให้เพิ่มขึ้นมากกว่าเดิม หากจะใช้การวิเคราะห์ทางเศรษฐศาสตร์อาจกล่าวได้ว่าผลิตภัณฑ์หรือบริการใด ๆ ที่มีราคาต่ำจะมีการบริโภคสูง และเมื่อเป็นเช่นนั้น ปริมาณของผลิตภัณฑ์นั้น ๆ ในตลาดจะลดต่ำลง หากไม่มีการปรับตัวของราคาสินค้าให้กลับมา ณ จุดเดิมก็จะไม่เกิดการลงทุนเพื่อที่จะผลิตผลิตภัณฑ์นั้น ๆ เพิ่มเพื่อตอบสนองความต้องการของตลาดในอนาคต และจะส่งผลให้เกิดการขาดแคลนสินค้าอย่างรุนแรงในระยะยาว

หมายเหตุ

[แก้]- ↑ See:

- Wyplosz & Burda 1997 (Glossary);

- Blanchard 2000 (Glossary)

- Barro 1997 (Glossary)

- Abel & Bernanke 1995 (Glossary)

- ↑ Why price stability? เก็บถาวร 2008-10-14 ที่ เวย์แบ็กแมชชีน, Central Bank of Iceland, Accessed on September 11, 2008.

- ↑ Paul H. Walgenbach, Norman E. Dittrich and Ernest I. Hanson, (1973), Financial Accounting, New York: Harcourt Brace Javonovich, Inc. Page 429. "The Measuring Unit principle: The unit of measure in accounting shall be the base money unit of the most relevant currency. This principle also assumes that the unit of measure is stable; that is, changes in its general purchasing power are not considered sufficiently important to require adjustments to the basic financial statements."

- ↑ Mankiw 2002, pp. 22–32

- ↑ Mankiw 2002, pp. 238–255

- ↑ Robert Barro and Vittorio Grilli (1994), European Macroeconomics, Ch. 8, p. 139, Fig. 8.1. Macmillan, ISBN 0-333-57764-7.

- ↑ John Makin (November 2010). "Bernanke Battles U.S. Deflation Threat" (PDF). AEI. คลังข้อมูลเก่าเก็บจากแหล่งเดิม (PDF)เมื่อ 2013-12-17. สืบค้นเมื่อ 2015-10-28.

- ↑ Paul Krugman; Gauti Eggertsson. "Debt,Deleveraging, and the liquidity trap: A Fisher‐Minsky‐Koo approach" (PDF). คลังข้อมูลเก่าเก็บจากแหล่งเดิม (PDF)เมื่อ 2013-12-17. สืบค้นเมื่อ 2015-10-28.

- ↑ "MZM velocity". สืบค้นเมื่อ September 13, 2014.

- ↑ Mankiw 2002, pp. 81–107

- ↑ Abel & Bernanke 2005, pp. 266–269

- ↑ Hummel, Jeffrey Rogers. "Death and Taxes, Including Inflation: the Public versus Economists" (January 2007).[1] p.56

- ↑ "Escaping from a Liquidity Trap and Deflation: The Foolproof Way and Others" Lars E.O. Svensson, Journal of Economic Perspectives, Volume 17, Issue 4 Fall 2003, pp. 145–166

- ↑ 14.0 14.1 Taylor, Timothy (2008). Principles of Economics. Freeload Press. ISBN 1-930789-05-X.

- ↑ Parkin, Michael (2008). "Inflation". The New Palgrave Dictionary of Economics: 1–14. doi:10.1057/978-1-349-95121-5_888-2. ISBN 978-1-349-95121-5.

- ↑ Dobson, Roger (January 27, 2002). "How Alexander caused a great Babylon inflation". The Independent. คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ May 15, 2011. สืบค้นเมื่อ April 12, 2010.

- ↑ Harl, Kenneth W. (1996). Coinage in the Roman Economy, 300 B.C. to A.D. 700. Baltimore: The Johns Hopkins University Press. ISBN 0-8018-5291-9.

- ↑ "Annual Report (2006), Royal Canadian Mint, p. 4" (PDF). Mint.ca. สืบค้นเมื่อ May 21, 2011.

- ↑ Frank Shostak, "Commodity Prices and Inflation: What's the connection", Mises Institute เก็บถาวร 2009-08-07 ที่ เวย์แบ็กแมชชีน

- ↑ Richard von Glahn (1996). Fountain of Fortune: Money and Monetary Policy in China, 1000–1700. University of California Press. p. 48. ISBN 978-0-520-20408-9.

- ↑ Paul S. Ropp (2010). China in World History. Oxford University Press. p. 82. ISBN 978-0-19-517073-3.

- ↑ 22.0 22.1 Peter Bernholz (2003). Monetary Regimes and Inflation: History, Economic and Political Relationships. Edward Elgar Publishing. pp. 53–55. ISBN 978-1-84376-155-6.

- ↑ Earl J. Hamilton, American Treasure and the Price Revolution in Spain, 1501–1650 Harvard Economic Studies, 43 (Cambridge, Massachusetts: Harvard University Press, 1934)

- ↑ "John Munro: The Monetary Origins of the 'Price Revolution':South Germany Silver Mining, Merchant Banking, and Venetian Commerce, 1470–1540, Toronto 2003" (PDF). คลังข้อมูลเก่าเก็บจากแหล่งเดิม (PDF)เมื่อ March 6, 2009.

- ↑ Walton, Timothy R. (1994). The Spanish Treasure Fleets. Pineapple Press (FL). p. 85. ISBN 1-56164-049-2.

- ↑ Bernholz, Peter; Kugler, Peter (August 1, 2007). "The Price Revolution in the 16th Century: Empirical Results from a Structural Vectorautoregression Model" – โดยทาง ideas.repec.org.

- ↑ Tracy, James D. (1994). Handbook of European History 1400–1600: Late Middle Ages, Renaissance, and Reformation. Boston: Brill Academic Publishers. p. 655. ISBN 90-04-09762-7.

- ↑ Michael F. Bryan, "On the Origin and Evolution of the Word 'Inflation' เก็บถาวร 2008-08-19 ที่ เวย์แบ็กแมชชีน"

- ↑ Mark Blaug, "Economic Theory in Retrospect", pg. 129: "...this was the cause of inflation, or, to use the language of the day, 'the depreciation of banknotes.'"

- ↑ Chisholm, Hugh, บ.ก. (1922). "Inflation". Encyclopædia Britannica (12th ed.). London & New York: The Encyclopædia Britannica Company.

- ↑ Michael F. Bryan, On the Origin and Evolution of the Word "Inflation"{research/Commentary/1997/]

- ↑ "What is inflation? - Inflation, explained - Vox". Vox. July 25, 2014. สืบค้นเมื่อ September 13, 2014.

- ↑ Federal Reserve Board's semiannual Monetary Policy Report to the CongressRoundtable Introductory statement by Jean-Claude Trichet on July 1, 2004

- ↑ "ดร.นิตินัย ศิริสมรรถการ. เหรียญ 2 บาท กับเงินเฟ้อ. คอลัมน์ นอกรอบ ประชาชาติธุรกิจ หน้า 2 วันที่ 06 มิถุนายน 2548". คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ 2011-10-19. สืบค้นเมื่อ 2012-05-14.

- ↑ Lagassé, Paul (2000). "Monetarism". The Columbia Encyclopedia (6th ed.). New York: Columbia University Press. ISBN 0-7876-5015-3.

- ↑ [Friedman, Milton. A Monetary History of the United States 1867-1960 (1963).]

- ↑ Monetarism The Basics

- ↑ [Robert J. Gordon (1988), Macroeconomics: Theory and Policy, 2nd ed., Chap. 22.4, 'Modern theories of inflation'. McGraw-Hill.]

- ↑ 39.0 39.1 http://www.vcharkarn.com/varticle/34764

- ↑ White, Lawrence H. (2008). "Inflation". ใน David R. Henderson (บ.ก.). Concise Encyclopedia of Economics (2nd ed.). Indianapolis: Library of Economics and Liberty. ISBN 978-0865976658. OCLC 237794267.

- ↑ Bordo, Michael D. (2002). "Gold Standard". The Concise Encyclopedia of Economics. Library of Economics and Liberty.

- ↑ Barsky, Robert B; DeLong, J Bradford (1991). "Forecasting Pre-World War I Inflation: The Fisher Effect and the Gold Standard". Quarterly Journal of Economics. 106 (3): 815–836. doi:10.2307/2937928. JSTOR 2937928. สืบค้นเมื่อ September 27, 2008.

- ↑ DeLong, Brad. "Why Not the Gold Standard?". คลังข้อมูลเก่าเก็บจากแหล่งเดิมเมื่อ October 18, 2010. สืบค้นเมื่อ September 25, 2008.

อ้างอิง

[แก้]- Abel, Andrew B.; Bernanke, Ben S.; Croushore, Dean (2005). Macroeconomics (5th ed.). Pearson. ISBN 978-0-32119963-8. Measurement of inflation is discussed in Ch. 2, pp. 45–50; Money growth & Inflation in Ch. 7, pp. 266–269; Keynesian business cycles and inflation in Ch. 9, pp. 308–348.

- Barro, Robert J. (1997). Macroeconomics. Cambridge, MA.: MIT Press. p. 895. ISBN 0-262-02436-5.

- Blanchard, Olivier (2000). Macroeconomics (2nd ed.). Englewood Cliffs, N.J.: Prentice Hall. ISBN 0-13-013306-X.

- Mankiw, N. Gregory (2002). Macroeconomics (5th ed.). Worth. ISBN 978-0-71675237-0. Measurement of inflation is discussed in Ch. 2, pp. 22–32; Money growth & Inflation in Ch. 4, pp. 81–107; Keynesian business cycles and inflation in Ch. 9, pp. 238–255.

- Hall, Robert E.; Taylor, John B. (1993). Macroeconomics. New York: W.W. Norton. p. 637. ISBN 0-393-96307-1.

- Burda, Michael C.; Wyplosz, Charles (1997). Macroeconomics: a European text. Oxford [Oxfordshire]: Oxford University Press. ISBN 0-19-877468-0.

หนังสืออ่านเพิ่ม

[แก้]- World Bank, 2018. Inflation in Emerging and Developing Economies: Evolution, Drivers and Policies. Edited by Jongrim Ha, M. Ayhan Kose, and Franziska Ohnsorge.

- Auernheimer, Leonardo, "The Honest Government's Guide to the Revenue From the Creation of Money," Journal of Political Economy, Vol. 82, No. 3, May/June 1974, pp. 598–606.

- Baumol, William J. and Alan S. Blinder, Macroeconomics: Principles and Policy, Tenth edition. Thomson South-Western, 2006. ISBN 0-324-22114-2

- Friedman, Milton, Nobel lecture: Inflation and unemployment 1977

- Mishkin, Frederic S., The Economics of Money, Banking, and Financial Markets, New York, Harper Collins, 1995.

- Federal Reserve Bank of Boston, "Understanding Inflation and the Implications for Monetary Policy: A Phillips Curve Retrospective" เก็บถาวร สิงหาคม 26, 2013 ที่ เวย์แบ็กแมชชีน, Conference Series 53, June 9–11, 2008, Chatham, Massachusetts. (Also cf. Phillips curve article)

แหล่งข้อมูลอื่น

[แก้]| แหล่งข้อมูลห้องสมุดเกี่ยวกับ ภาวะเงินเฟ้อ |